Darlehen vs. Hypothek

- 5128

- 713

- Annelie Auer

Hypotheken sind Arten von Darlehen, die mit Immobilien oder persönlichem Eigentum gesichert sind.

A Darlehen ist eine Beziehung zwischen einem Kreditgeber und Kreditnehmer. Der Kreditgeber wird auch als Gläubiger bezeichnet und der Kreditnehmer wird als Schuldner bezeichnet. Das in dieser Transaktion in dieser Transaktion verliehene Geld wird als Darlehen bezeichnet: Der Gläubiger hat Geld "ausgeliehen", während der Kreditnehmer einen Kredit "herausgenommen" hat. Der anfänglich geliehene Geldbetrag wird als die genannt Rektor. Der Kreditnehmer zahlt sich nicht nur um den Kapital aus, sondern auch eine zusätzliche Gebühr, die als Zinsen bezeichnet wird. Darlehensrückzahlungen werden in der Regel in monatlichen Raten bezahlt, und die Dauer des Darlehens ist normalerweise vorbestimmt. Traditionell bestand die zentrale Rolle von Banken und dem Finanzsystem darin, Einlagen aufzunehmen und sie zur Ausgabe von Kredite zu verwenden, wodurch die effiziente Nutzung von Geld in der Wirtschaft erleichtert wird. Kredite werden nicht nur von Einzelpersonen, sondern auch von Organisationen und sogar von Regierungen verwendet.

Es gibt viele Arten von Darlehen, aber einer der bekanntesten Typen ist a Hypothek. Hypotheken sind gesicherte Kredite, die speziell an Immobiliengeschäfte wie Land oder ein Haus gebunden sind. Die Immobilie gehört dem Kreditnehmer im Austausch gegen Geld, das im Laufe der Zeit in Raten bezahlt wird. Auf diese Weise können Kreditnehmer (Hypotheken) das Eigentum früher verwenden, als wenn sie den vollen Wert der Immobilie im Voraus zahlen müssen, wobei das Endziel darin besteht. Diese Vereinbarung schützt auch Gläubiger (Hypotheken). Für den Fall, dass ein Schuldner wiederholt Hypothekendarlehenszahlungen verpasst, können beispielsweise sein Haus und/oder sein Land abgeschottet werden, was bedeutet.

Vergleichstabelle

| Darlehen | Hypothek | |

|---|---|---|

| Um | Beziehung zwischen Kreditgeber und Kreditnehmer. Der Kreditgeber wird auch als Gläubiger bezeichnet und der Kreditnehmer ist Schuldner. Die in dieser Transaktion in dieser Transaktion geliehene Geldverbindung wird als Darlehen bezeichnet: Der Gläubiger hat Geld "ausgeliehen", während der Kreditnehmer einen Darlehen "herausgenommen" hat. | Hypotheken sind gesicherte Kredite, die speziell an Immobiliengeschäfte wie Land oder ein Haus gebunden sind. Die Immobilie gehört dem Kreditnehmer im Austausch gegen Geld, das im Laufe der Zeit in Raten bezahlt wird. |

| Typen | Kredite für offene und geschlossene Ende, ungesicherte und gesicherte Kredite, Studentendarlehen, Hypothekenkredite, Zahltagdarlehen. | Hypotheken mit fester Nutzung, FHA-Hypothekendarlehen, einstellbare Zinshypotheken, VA-Kredithypotheken, Nur-Zinsen-Hypotheken, umgekehrte Hypotheken. |

Finanzielle und rechtliche Definitionen

Finanziell sind Kredite zwischen Einzelpersonen, Gruppen und/oder Unternehmen strukturiert, wenn eine Person oder ein Unternehmen der anderen Geld gibt, mit der Erwartung, dass sie in der Regel innerhalb einer bestimmten Zeit zurückgezahlt wird. Zum Beispiel leihen Banken häufig Geld an Personen mit gutem Kredit, die ein Auto oder ein Haus kaufen oder ein Unternehmen gründen möchten, und Kreditnehmer zahlen dieses Geld über einen festgelegten Zeitraum zurück. Ausleihen und Krediten erfolgen auch auf verschiedene andere Arten. Einzelpersonen können zahlreiche andere kleine Teile Geld über Peer-to-Peer-Kredit-Austauschdienste wie Lending Club verleihen. Es ist üblich, dass eine Person ein weiteres Geld für kleine Einkäufe anbietet.

Wie ein Darlehen legal behandelt wird, variiert je nach Art des Darlehens, wie z. Diese Verträge werden gemäß dem einheitlichen Handelsgesetzbuch beurteilt und durchsetzbar und enthalten Informationen zu den Bedingungen, Rückzahlungsanforderungen und Zinssätzen des Kredits. Diese enthalten auch Details zu den Auswirkungen für verpasste Zahlungen und Verzugsausfälle. Bundesgesetze werden ausgelegt, um sowohl Gläubiger als auch Schuldner vor finanziellen Schäden zu schützen.

Obwohl die Menschen häufig kleinere Maßstäbe ohne Vertrag oder Schuldverschreibungen ausleihen und verleihen, ist es immer ratsam, einen schriftlichen Darlehensvertrag abzuschließen, da finanzielle Streitigkeiten mit einem schriftlichen Vertrag leichter und fairer Vertrag als mit einem mündlichen Vertrag abgeschlossen werden können.

Darlehens- und Hypothekenterminologie

Bei der Erörterung von Kredite und Hypotheken werden üblicherweise mehrere Begriffe verwendet. Es ist wichtig, sie vor dem Ausleihen oder Krediten zu verstehen.

- Rektor: Der geliehene Betrag, der noch zurückgezahlt werden muss, abzüglich aller Zinsen. Wenn beispielsweise jemand ein Darlehen in Höhe von 5.000 US -Dollar aufgenommen und 3.000 US -Dollar zurückgezahlt hat, beträgt der Kapital 2.000 US -Dollar. Es berücksichtigt keine Zinsen, die möglicherweise zusätzlich zu den verbleibenden 2.000 US -Dollar geschuldet werden.

- Interesse: Eine "Gebühr", die von einem Gläubiger für einen Schuldner berechnet wird, um Geld zu leihen. Zinszahlungen treiben die Gläubiger stark an, das finanzielle Risiko eines Kredite Geld zu übernehmen, da das ideale Szenario dazu führt, dass ein Gläubiger das gesamte geliehene Geld zurückgibt, Plus etwas Prozent darüber; Dies sorgt für einen guten Return on Investment (ROI).

- Zinsrate: Der Zinssatz, zu dem ein Prozentsatz des Kapitals - der Betrag eines noch geschuldeten Kredits - innerhalb eines bestimmten Zeitraums mit Zinsen zurückgezahlt wird. Es wird berechnet, indem der Auftraggeber durch den Zinsbetrag geteilt wird.

- Jährliche Prozentsatzrate (APR): Die Kosten eines Darlehens im Laufe eines Jahres, einschließlich aller Zinsen, Versicherungen und/oder Originierungsgebühren. Siehe auch Apr vs. Zinssatz und APR vs. Apy.

- Vorqualifiziert: Die Vorqualifizierung für einen Kredit ist eine Erklärung eines Finanzinstituts, die eine nicht bindende und ungefähre Schätzung des Betrags liefert, den eine Person ausleihen kann.

- Vorgeprüft: Die Vorabgenehmigung für einen Kredit ist der erste Schritt eines formellen Darlehensantrags. Der Kreditgeber überprüft die Kreditrating und das Einkommen des Kreditnehmers vor der Vorabgenehmigung. Weitere Informationen zur Vorabgenehmigung und Vorqualifizierung.

- Anzahlung: Cash, ein Kreditnehmer, gibt einem Kreditgeber im Voraus im Rahmen einer Erstkredite zurück. Eine Rückzahlung von 20% in einem Haus mit einem Wert von 213.000 USD beträgt 42.600 USD in bar. Das Hypothekendarlehen würde die verbleibenden Kosten abdecken und mit Zinsen im Laufe der Zeit zurückgezahlt werden.

- Pfandrecht: Etwas, das verwendet wird, um Kredite zu sichern, insbesondere Hypotheken; Das gesetzliche Recht, das ein Kreditgeber auf eine Immobilie oder ein Vermögenswert hat, falls der Kreditnehmer die Rückzahlung des Kreditnehmers ausgibt.

- Private Hypothekenversicherung (PMI): Einige Kreditnehmer-die entweder einen FHA-Darlehen verwenden, oder ein konventionelles Darlehen mit einer Anzahlung von weniger als 20%-müssen zum Abschluss einer Hypothekenversicherung verpflichtet, die die Fähigkeit der Kreditnehmer schützt, weiterhin Hypothekenzahlungen zu leisten. Prämien für die Hypothekenversicherung werden monatlich bezahlt und normalerweise mit den monatlichen Hypothekenzahlungen gebündelt, genau wie die Versicherungs- und Grundsteuern des Hausbesitzers.

- Vorauszahlung: Zahlen Sie einen Darlehen teilweise oder vollständig vor seinem Fälligkeitsdatum. Einige Kreditgeber bestrafen Kreditnehmer tatsächlich eine Zinsgebühr für die frühzeitige Rückzahlung.

- Zwangsvollstreckung: Das gesetzliche Recht und der Prozess, den ein Kreditgeber verwendet, um finanzielle Verluste zu erfassen, die durch eine Darlehensnehmerin nicht zurückgezahlt werden. Normalerweise führt eine öffentliche Auktion des Vermögenswerts, das für Sicherheiten verwendet wurde, wobei der Erlös in Richtung der Hypothekenschuld entspricht. Siehe auch Zwangsvollstreckung im Vergleich zum Leerverkauf.

Arten von Darlehen

Open-End vs. Kredite geschlossene Ende

Es gibt zwei Hauptkategorien von Kreditkrediten. Open -End -Kredit - manchmal als "revolvierender Kredit" bezeichnet - ist Kredit, die von mehr als einmal ausgeliehen werden kann. Es ist "offen" für die fortgesetzte Kreditaufnahme. Die häufigste Form des Open-End-Kredits ist eine Kreditkarte. Jemand mit einem Grenzwert für eine Kreditkarte in Höhe von 5.000 US -Dollar kann weiterhin auf unbestimmte Zeit von dieser Kreditlinie ausleihen, vorausgesetzt, sie zahlt sich monatlich von der Karte aus und erfüllt oder übertrifft daher das Grenzwert der Karte. Zu diesem Zeitpunkt gibt es kein Geld mehr für sie zum Ausleihen. Jedes Mal, wenn sie die Karte auf 0 US -Dollar zahlt, hat sie wieder 5.000 Dollar Guthaben.

Wenn ein fester Geldbetrag vollständig mit der Vereinbarung ausgesetzt wird, dass sie zu einem späteren Zeitpunkt vollständig zurückgezahlt werden, ist dies eine Form des geschlossenen Kredits. Es ist auch als Laufzeitdarlehen bekannt. Wenn eine Person mit einem geschlossenen Hypothekendarlehen in Höhe von 150.000 US-Dollar an den Kreditgeber 70.000 US-Dollar zurückgezahlt hat, bedeutet dies nicht, dass er weitere 70.000 US-Dollar von 150.000 USD für Kredite hat; Es bedeutet einfach. Wenn mehr Kredit benötigt wird, muss er einen neuen Kredit beantragen.

Gesichert vs. Ungesichert

Kredite können entweder gesichert oder ungesichert werden. Unsichere Kredite sind nicht mit Vermögenswerten verbunden, was bedeutet. Anträge auf ungesicherte Kredite werden stattdessen gemäß dem Einkommen, der Kreditgeschichte und der Kreditwürdigkeit eines Kreditnehmers abgelehnt oder abgelehnt. Aufgrund des relativ hohen Risikos, der ein Kreditgeber einnimmt, um einem Kreditnehmer eine ungesicherte Kreditlinie zu geben, ist ungesichertes Guthaben häufig von geringerem Betrag und hat einen höheren APR als ein gesicherter Darlehen. Kreditkarten, Banküberziehungen und persönliche Kredite sind alle Arten von ungesicherten Darlehen.

Gesicherte Kredite - manchmal als Sicherheitenkredite bezeichnet - sind mit Vermögenswerten verbunden und umfassen Hypotheken und Autokredite. In diesen Kredite legt ein Kreditnehmer einen Vermögenswert als Sicherheiten gegen Bargeld auf. Obwohl gesicherte Kredite normalerweise größere Geldbeträge für Kreditnehmer anbieten, sind sie zu niedrigeren Zinssätzen relativ sicherere Anlagen für Kreditgeber. Abhängig von der Art des Darlehensvertrags können Kreditgeber möglicherweise teilweise oder volle Kontrolle über einen Vermögenswert beschlagnahmen, wenn ein Schuldner seinen Darlehen ausfällt.

Andere Arten von Darlehen

Open-End/Closed-End und gesichert/ungesichert sind breite Kategorien, die für eine Vielzahl spezifischer Kredite gelten, einschließlich Studentenkredite (geschlossenes Ende, häufig von der Regierung gesichert), Kleinunternehmenskredite (geschlossenes Ende, gesichert oder ungesichert), Kredite für u.S. Veteranen (geschlossenes Ende, von der Regierung gesichert), Hypotheken (geschlossene, gesichert), konsolidierte Kredite (geschlossenes Ende, gesichert) und sogar Zahltagdarlehen (geschlossenes Ende, ungesichert). In Bezug auf letztere sollten Zahltagdarlehen vermieden werden, da ihr Kleingedruckte fast immer a zeigt sehr hoher APR, was die Darlehensrückzahlung erschwert, wenn nicht unmöglich, wenn nicht unmöglich.

Arten von Hypotheken

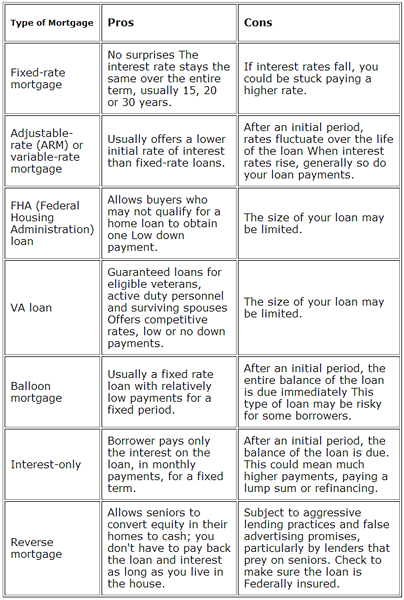

Ein Diagramm, das die Vor- und Nachteile verschiedener Arten von Hypotheken zeigt. Quelle: USA.Regierung.

Ein Diagramm, das die Vor- und Nachteile verschiedener Arten von Hypotheken zeigt. Quelle: USA.Regierung. Hypotheken mit fester Rate

Die überwiegende Mehrheit der Wohnungsbaudarlehen sind festverzinsliche Hypotheken. Dies sind große Kredite, die über einen langen Zeitraum zurückgezahlt werden müssen - 10 bis 50 Jahre - oder früher, wenn möglich. Sie haben einen festgelegten oder festen Zinssatz, der nur durch Refinanzierung des Darlehens geändert werden kann. Die Zahlungen sind über die Lebensdauer des Darlehens zu gleichen monatlichen Beträgen und ein Kreditnehmer können zusätzliche Beträge zahlen, um sein Darlehen schneller abzuzahlen. In diesen Darlehensprogrammen wird zuerst die Rückzahlung von Krediten für die Zahlung von Zinsen und dann zur Auszahlung des Kapitäns.

Siehe auch einstellbare Zinshypothek im Vergleich zur Hypothek fester Zinssatz.

FHA -Hypothekendarlehen

Das U.S. Federal Housing Administration (FHA) versichert Hypothekenkredite, die von den von FHA zugelassenen Kreditgebern Hochrisikokreditnehmern vergeben. Dies sind keine Kredite der Regierung, sondern die Versicherung eines Darlehens eines unabhängigen Instituts wie einer Bank; Es gibt eine Grenze dafür, wie viel die Regierung einen Kredit versichern wird. FHA-Kredite werden in der Regel Erstkäufer vergeben, die niedrig bis mittelschwerer Einkommen sind und/oder keine 20% Anzahlung sowie für diejenigen mit schlechter Kreditgeschichte oder Insolvenzgeschichte leisten. Es ist erwähnenswert.

Siehe auch konventionelles Darlehen gegen FHA -Darlehen.

VA -Kredite für Veteranen

Das U.S. Die Veteranenabteilung garantiert die von Militärveteranen aufgenommenen Hypothekenkredite in den Wohnungen. VA -Kredite ähneln FHA -Kredite, da die Regierung kein Geld selbst leiht, sondern ein Darlehen, der von einem anderen Kreditgeber geliefert wird. Für den Fall, dass ein Veteran in seinem Darlehen in Verzug gerät, zahlt die Regierung den Kreditgeber aus mindestens 25% des Darlehens.

Ein VA -Darlehen hat einige spezifische Leistungen, nämlich dass Veteranen keine Anzahlung oder eine private Hypothekenversicherung (PMI) vornehmen müssen, um eine Rückzahlung abzuschließen oder eine private Hypothekenversicherung abzuschließen). Aufgrund von Pflichttouren, die sich manchmal auf ihre zivile Berufserfahrung und ihre Einkommen ausgewirkt haben.

Andere Arten von Hypotheken

Es gibt viele andere Arten von Hypotheken, einschließlich Hypotheken nur Zinsen, Hypotheken (ARM) und umgekehrten Hypotheken, unter anderem. Fixe-Rate-Hypotheken bleiben bei weitem die häufigste Art der Hypotheken, wobei 30-jährige Fixed-Rate-Programme die beliebteste Form von ihnen sind.

Vertrauensurkunde

Einige u.S. Staaten verwenden keine Hypotheken, wenn überhaupt, und stattdessen ein Trust -Urkundensystem, in dem ein Dritter, der als Treuhänder bekannt ist, als eine Art Vermittler zwischen Kreditgebern und Kreditnehmern fungiert. Um mehr über die Unterschiede zwischen Hypotheken und Vertrauensurkunden zu erfahren, siehe Vertrauensurkunde gegen Hypothek.

Darlehen vs. Hypothekenvereinbarungen

Darlehens- und Hypothekendarlehensvereinbarungen werden ähnlich ausgelegt, die Details variieren jedoch erheblich von der Art des Darlehens und seiner Bedingungen. Die meisten Vereinbarungen definieren deutlich, wer der Kreditgeber und der Kreditnehmer sind, was der Zinssatz oder der APR ist, wie viel gezahlt werden muss und wann und was passiert, wenn der Kreditnehmer den Kredit nicht in der vereinbarten Zeit zurückzahlen muss. Nach dem Buch So starten Sie Ihr Unternehmen mit oder ohne Geld, "Ein Darlehen kann auf Demand (ein Nachfragedarlehen) in gleichen monatlichen Raten (ein Ratenkredit) zu zahlen sein, oder es kann bis zu weiterer Kündigung oder Fälligkeit gut sein (ein Zeitdarlehen)."Die meisten Wertpapiergesetze des Bundes gelten nicht für Kredite.[1]

Es gibt zwei Haupttypen von Darlehensvereinbarungen: bilaterale Darlehensvereinbarungen und syndizierte Kreditvereinbarungen. Bilaterale Darlehensvereinbarungen finden zwischen zwei Parteien (oder drei im Falle von Vertrauenssituationen), dem Kreditnehmer und dem Kreditgeber statt. Dies sind die häufigste Art von Darlehensvertrag, und sie sind relativ unkompliziert zu arbeiten. Syndizierte Darlehensvereinbarungen finden zwischen einem Kreditnehmer und mehreren Kreditgebern wie mehreren Banken statt. Dies ist die Vereinbarung, die ein Unternehmen häufig verwendet hat, um einen sehr großen Kredit aufzunehmen. Mehrere Kreditgeber bündeln ihr Geld zusammen, um das Darlehen zu erstellen und so das individuelle Risiko zu senken.

Wie Kredite und Hypotheken besteuert werden

Kredite sind kein steuerpflichtiges Einkommen, sondern eine Form von Schulden, und daher zahlen Kreditnehmer keine Steuern auf Geld, die aus einem Darlehen erhalten werden, und sie ziehen keine Zahlung für den Darlehen ab. Ebenso dürfen die Kreditgeber den Betrag eines Darlehens von ihren Steuern nicht abziehen, und Zahlungen eines Kreditnehmers gelten nicht als Bruttoeinkommen angesehen. In Bezug.

Die Regeln ändern sich geringfügig, wenn eine Darlehensschuld vor Rückzahlung storniert wird. Zu diesem Zeitpunkt betrachtet der IRS den Kreditnehmer als Einkommen aus dem Darlehen. Weitere Informationen finden Sie unter Stornierung von Schulden (COD) Einkommen.

Derzeit können diejenigen mit privater Hypothekenversicherung (PMI) ihre Kosten von ihren Steuern abziehen. Diese Regel wird 2014 ablaufen, und es gibt derzeit kein Anzeichen dafür, dass der Kongress den Abzug verlängern wird.[2]

Räuberische Kredite

Diejenigen, die ein Darlehen aufnehmen möchten, sollten sich der räuberischen Kreditvergabepraktiken bewusst sein. Diese sind riskant, unehrlich und manchmal sogar betrügerische Praktiken, die von Kreditgebern durchgeführt werden, die Kreditnehmern schaden können. Hypothekenbetrug spielte eine Schlüsselrolle in der Subprime -Hypothekenkrise von 2008.[3]