Differenz zwischen Steuer -ETF und Investmentfonds

- 2922

- 357

- Tina Gürbig

Die Anleger stehen vor einer Reihe von Entscheidungen, wenn es darum geht, ihr Geld von traditionellen Investitionen wie Aktien, Anleihen und Bargeld in verschiedene alternative Investitionen zu investieren. Es gibt ein Produkt da draußen, das sich auf jeden Fall ansehen lohnt. Dieses Produkt ist eher eine Kreuzung zwischen einem indexmanagierten Fonds und einer Aktie und wird als Börse gehandelter Fonds oder ETF bezeichnet. Aber welches ist steuerlicher - ETF oder Investmentfonds?

Was ist der Austauschsteuerfonds (ETF)

Von ihren jungen Anfängen im Jahr 1993 bis zu einer vollständigen Revolution in der Investmentfondsbranche sind die ETFs in den letzten Jahren exponentiell gewachsen und wachsen weiter und gewinnen Einfluss. ETFs sind intelligent, billig und steuerlich smart. Aber was genau sind sie und wie funktioniert das?? Ein ETF ist eine Art von Fonds, die wie eine Aktie an einer Börse gehandelt werden kann. Dies bedeutet. Wie Aktien eines börsennotierten Unternehmens können Anleger ETF -Aktien über einen Broker kaufen oder verkaufen. Sie kombinieren die Merkmale und Vorteile von Investmentfonds, Aktien oder Anleihen.

Was ist Investmentfonds?

Investmentfonds sind oft die einfachste und kostengünstigste Möglichkeit, Zugang zu verschiedenen Märkten und Wertpapieren zu erhalten. Wie ETFs basieren die Investmentfonds auf dem gepoolten Investitionskonzept und halten sich an die passive, indexierte Strategie ein. Sie bündeln Geld von verschiedenen Anlegern und investieren das Geld in Wertpapiere wie Aktien und Anleihen. Es handelt sich um ein professionell verwaltetes Investitionssystem, das in der Regel von einem Vermögensverwaltungsunternehmen betrieben wird, das das Geld von Investoren nimmt und in Wertpapiere investiert. Die Aktionäre können Einsparungen verzeichnen.

Differenz zwischen Steuer -ETF und Investmentfonds

Handelsflexibilität

- Traditionelle Open-End-Investmentfonds-Aktien werden nur einmal täglich nach dem Abschluss des Marktes gehandelt. Der Handel erfolgt mit dem Investmentfondsunternehmen, das die Aktien und die Anleger bis zum Ende des Tages warten müssen. ETFs hingegen werden den ganzen Tag über aktiv gekauft und verkauft, wenn die Märkte geöffnet sind und den Anlegern eine größere Flexibilität bieten. Die Preisgestaltung von ETF -Aktien ist während der normalen Austauschzeiten kontinuierlich.

Steuervorteile

- Im Vergleich zu herkömmlichen Investmentfonds können ETFs steuerlicher sein, da ihre Struktur so unterschiedlich ist, dass fast jeder ETF transparenter und flexibler ist. ETFs haben normalerweise keine Kapitalgewinne, die sie an ihre Anleger übergeben können, und aufgrund eines geringen Umsatzes haben sie weniger steuerpflichtige Gewinne. Der Erstellungs- und Erlösungsprozess ermöglichte es den größten Teil der nicht realisierten Kapitalgewinne innerhalb der ETFs. ETFs müssen jedoch alle Dividenden und Zinsen an die Aktionäre verteilen, die zu einem Satz entsprechend der Art des Einkommens steuerpflichtig sind.

Kosteneffizienz

- Der Managed Fund muss die Betriebskosten unabhängig von ihrer Struktur tragen, einschließlich Portfoliomanagementgebühren, Verwaltungskosten, Sorgerechtskosten, Marketingkosten und Vertrieb. Die ETF -Betriebskosten werden optimiert, da sie passiv verwaltet und nicht aktiv gehandelt werden. Alle Gebühren und Ausgaben, die durch ETFs entstehen. Es gibt nur weniger von ihnen. Das durchschnittliche Aufwandsverhältnis ist geringer als das Aufwandsverhältnis für Investmentfonds.

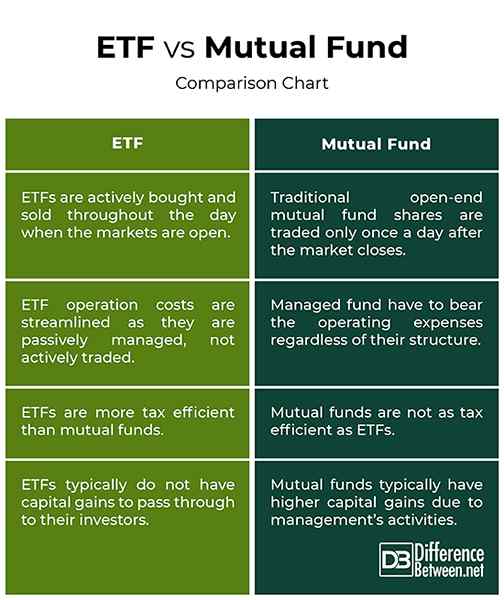

ETF vs. Investmentfonds: Vergleichstabelle

Zusammenfassung

Investmentfonds sind oft die einfachste und kostengünstigste Möglichkeit, Zugang zu verschiedenen Märkten und Wertpapieren zu erhalten, aber ETFs werden als etwas steuerlicher als etwas mehr als Investmentfonds angesehen, da sie im Gegensatz zu Investmentfonds keine Kapitalgewinne haben, um sie an ihre Anleger weiterzugeben, was normalerweise in der Regel als Investmentfonds weitergegeben werden kann, was normalerweise in der Regel an ihre Anleger weitergegeben werden kann haben höhere Kapitalgewinne. Wie ETFs basieren die Investmentfonds auf dem gepoolten Investitionskonzept und halten sich an die passive, indexierte Strategie, aber ETFs bieten einen einfachen Zugang zu breiten Kugeln des Marktes, die die steigende Beliebtheit von ETFs erklären.

Sind Investmentfonds oder ETFs steuerlichere effizienter?

ETFs sind normalerweise steuerlicher als Investmentfonds.

Ist ein Investmentfonds oder ETF besser?

ETFs haben mehrere Vorteile gegenüber Investmentfonds, die über nur Steuervorteile hinausgehen. Erstens sind ETFs billiger als Investmentfonds und sie haben niedrigere Ausgaben im Bereich monatlicher Aussagen. ETFs sind flexibler und transparenter.

Was ist der Steuervorteil eines ETF gegenüber Investmentfonds?

ETFs haben ihren eigenen Kauf- und Verkaufsmechanismus und sie haben aufgrund eines geringen Umsatzes weniger steuerpflichtige Gewinne. Außerdem wird die Mehrheit der ETFs passiv verwaltet, sodass sie weniger Transaktionen erstellen.

Was sind die Nachteile von ETFs??

Die Handelskosten können für Anleger steigen, die traditionell direkt in die Fondsgesellschaft in No-Load-Fonds investiert haben und keine Provisionen zahlen. Und zu einem bestimmten Zeitpunkt kann der Spread auf einem ETF hoch sein und der Marktpreis von Aktien kann dem Intraday -Wert der zugrunde liegenden Wertpapiere möglicherweise nicht entsprechen.

Sind ETFs gut für Anfänger?

Aufgrund der vielen Vorteile und der steigenden Beliebtheit der ETFs im Vergleich zu traditionellen Investmentfonds sind sie eine sehr gute Investitionsoption, insbesondere für Anfänger. Zu den vielen Vorteilen zählen niedrige Kostenquoten, Liquidität, Transparenz, Diversifizierung, Steuervorteile usw.

Welches ETF empfiehlt Warren Buffett??

Warren Buffett empfiehlt den Vanguard FTSE All-World Ex-US Small-Cap ETF, ein Fonds, der die Leistung eines Benchmark-Index verfolgen soll.

Können ETFs dich reich machen??

ETFs sind eines der heißesten Produkte an der Wall Street. Im Laufe der Zeit sind ETFs für aktive und passive Investoren gleichermaßen unglaublich beliebte Investitionssysteme geworden. Obwohl ETFs Sie definitiv reich machen können, sind sie nicht ohne ihren angemessenen Anteil an Vor- und Nachteilen.

- « Unterschied zwischen Steuer -ID und EIN

- Unterschied zwischen QuickBooks Gehaltsabrechnung und Begeisterung »