FSA vs. HSA

- 4388

- 20

- Leonhard Lesch

FSA (Flexible Ausgabenkonto) Und HSA (Gesundheitssparkonto) steuerbekämpfte Ausgaben für die Gesundheitskosten, aber sie unterscheiden sich in Bezug darauf, wer berechtigt ist, wer die Gelder besitzt, ob die Mittel tragbar sind oder überschreiten, Beitragsgrenzen und förderfähige Ausgaben. HSAs haben höhere Beitragsbeschränkungen und -fonds, die in einem bestimmten Jahr nicht auf das nächste Jahr ausgegeben wurden. Ein HSA ist jedoch nur für Mitglieder zur Verfügung, die in einem Hochabzugsgesundheitsplan (HDHP) eingeschrieben sind.

Die Berechtigung für FSAs wird von Arbeitgebern und in der Regel alle Mitarbeiter festgelegt - unabhängig davon, ob sie an einem Gesundheitsplan teilnehmen oder nicht - für eine FSA berechtigt sind, aber nicht ausgegebene und nicht beanspruchte Mittel sind verwirkt (mit einigen Ausnahmen). Sie besitzen weiterhin Geld in der HSA, auch wenn Sie die Gesundheitspläne ändern oder die Beschäftigung kündigen. Sie verlieren jedoch Mittel in einer FSA, wenn Sie die Beschäftigung beenden.

Vergleichstabelle

Unterschiede - Ähnlichkeiten -| FSA | HSA | |

|---|---|---|

| Steht für | Flexible Ausgabenkonto | Gesundheitssparkonto |

| Wer ist berechtigt? | Mitarbeiter, die in einem traditionellen Gesundheitsplan eingeschrieben sind. | Mitglieder, die in einem hohen Abzugsgesundheitsplan (HDHP) eingeschrieben sind und keinen anderen Nicht-HDHP-Gesundheitsplan haben, einschließlich der Deckung im Rahmen von Medicare, einem Ehepartner-Gesundheitsplan oder einem flexiblen Ausgabenkonto (FSA). |

| Beitragsgrenzen | 2.650 USD (für 2018); $ 2.600 (für 2017) | Einzelversicherung: $ 3.450 (2018); 3.400 USD (2017). Familien: $ 6.900 (2018); $ 6.750 (2017). Menschen über 55 können einen zusätzlichen "Nachholer" -Beitrag von 1.000 US -Dollar leisten. Dies sind kombinierte Grenzwerte für den Arbeitgeberbeitragsbeitrag zur HSA. |

| Wem gehört das Konto?? | Arbeitgeber | Mitarbeiter |

| Beiträge unterliegt der Einkommensteuer? | NEIN | NEIN |

| Kommt das Interesse auf? | NEIN | Ja, aber der Betrag variiert von der HSA Bank |

| Beiträge | Normalerweise können Arbeitnehmer, aber FSAs auf Vorsteuerbasis von Arbeitnehmern, Arbeitgebern oder beiden finanziert werden. | Arbeitgeber und Arbeitnehmer |

| Auszahlung von Mitteln | Die meisten Arbeitgeber stellen den gesamten jährlichen Beitragsbetrag ab Anfang des Jahres zur Verfügung, auch wenn das Konto noch nicht vollständig finanziert ist. | Nur vom Mitglied gezahlte Mittel stehen für die Gesundheitskosten zur Verfügung. |

| Aufholbeitrag für ältere Arbeitnehmer | NEIN | Ja, Mitglieder im Alter von 55 bis 65 Jahren können bis zu 1.000 US -Dollar mehr auf ihr Konto pro Jahr tragen. Dieser Beitrag ist ein "über der Linie" einkommensteuerer Abzug. |

| Portabilität und Verlust | Nicht tragbar. Der Mitarbeiter verliert bei Beendigung der Beschäftigung unausgegebene Geld in einer FSA. | Ja. Das HSA -Gleichgewicht verfällt nicht, wenn das Mitglied Arbeitgeber oder Gesundheitspläne ändert. |

| Gleichgewichtsübertragung (oder Rollover) | Begrenzt; Pläne können entweder bis zu 500 US. | Ja; Unbenutzte Mittel werden auf das folgende Jahr übertragen. |

| Förderfähige medizinische Ausgaben | Qualifizierte medizinische Ausgaben sind diejenigen, die in dem Plan festgelegt sind, der sich im Allgemeinen für den Abzug für medizinische und zahnärztliche Ausgaben qualifizieren würde. e.G. Copays, Coinsurance, Selbstbehalt, verschreibungspflichtige Medikamente, Zahnspangen, Zahn- und Augenpflegekosten. | Qualifizierte medizinische Ausgaben, die gemäß IRC §213 (d) definiert sind, mit Ausnahme von Beträgen, die zur Zahlung von Krankenversicherungsprämien verteilt sind. HSAs können verwendet werden, um Prämien für die vorübergehende Fortsetzung von Deckung, Langzeitpflege und Krankenversicherung für Rentner zu zahlen. |

| Nicht medizinische Ausgaben | FSA-Fonds können nicht für nicht medizinische Ausgaben verwendet werden. OTC -Elemente müssen auf der vom IRS bereitgestellten Liste stehen und sind auf ihrer Website verfügbar. | HSA-Fonds können für Ausschüttungen außerhalb der Gesundheit verwendet werden, sind jedoch in Bruttoeinkommen enthalten und unterliegen einer Strafe von 20%, wenn sie unter 65 Jahren unter 65 Jahren sind. |

| Nachweis der Ausgaben erforderlich? | Ja, es sei denn. | NEIN; Das Mitglied sollte jedoch bereit sein, die IRS zu untermauern. |

| Zugang | Geld kann zugegriffen werden, bevor es bezahlt wird | Nur Mittel, die eingezahlt werden, können zugegriffen werden. |

| Ablauf | Das gesamte Geld in einer FSA läuft ab und geht Ende des Jahres verloren. Bis zu 500 US -Dollar können auf das nächste Planjahr übertragen werden. | Niemals abläuft oder verloren |

| Anlagemöglichkeiten | NEIN | Ja, variiert jedoch von der HSA Bank |

| Änderungen an Beiträgen | Nur für qualifizierte Ereignisse wie eine Ehe, Scheidung, Geburt oder während der offenen Einschreibung. | Monatlich (oder Gehaltsscheck) |

Was ist FSA?

FSA steht für Flexible Ausgabenkonto. Es ermöglicht einem Mitarbeiter, einen Teil seines Gehalts zur Verfügung zu stellen, um qualifizierte Ausgaben wie medizinische oder abhängige Versorgung zu bezahlen. Die Verteilung von Mitteln aus einer FSA wird nicht besteuert. Es gehört dem Arbeitgeber und jeder nicht verwendete/nicht beanspruchte Betrag geht verloren.

Was ist HSA?

HSA steht für Health Savings Account. Es wird von Personen finanziert, die ein Einkommen vor Steuern verwenden und denjenigen zur Verfügung steht. Die Verteilung von Mitteln aus einer HSA wird nicht besteuert, wenn sie für medizinische Ausgaben verwendet werden. Die Mittel sind im Besitz der Person, werden von Jahr zu Jahr übertragen und sind nicht verwirkt, wenn die Person Arbeitgeber oder Gesundheitspläne verändert.

Dieses Video vergleicht die Vorteile und Nachteile von FSA mit denen von HSA:

Berechtigung

Die Berechtigung für eine FSA wird vom Arbeitgeber festgelegt, und die Arbeitgeber haben eine vollständige Flexibilität, um verschiedene Leistungskombinationen bei der Gestaltung ihres Plans anzubieten. Beispielsweise können diejenigen mit hohen absetzbaren Plänen auf „begrenzte Zweck“ beschränkt sein, die für Zahn-, Seh- und andere nicht-medizinische Kosten verwendet werden. Mitarbeiter können an einer FSA teilnehmen, auch wenn sie nicht von einem von Arbeitgebern gesponserten Gesundheitsplan abgedeckt werden. Selbstständige haben keine Anspruch auf eine FSA.

Einzelpersonen haben Anspruch auf eine HSA, wenn sie einen hohen absetzbaren Gesundheitsplan haben (HDHP). Im Jahr 2015 bedeutet dies einen Plan mit einem Selbstbehalt von mindestens 1.350 USD für Einzelpersonen oder einen Familienabzug von mindestens 2.600 USD. Die Person darf nicht von einer anderen Nicht-HDHP-Gesundheitsversicherung oder Medicare abgedeckt werden und kann nicht von der Steuererklärung eines anderen abhängig sein.

Ist ein hoher abzugsfähiger Plan, den es wert ist?

Der Selbstbehalt kann aus der HSA herausgezahlt werden, was bedeutet, dass sie im Wesentlichen für die Zahlung von medizinischen Ausgaben mit steuerfreiem Einkommen bedeutet. Und hohe Selbstbehaltpläne bieten normalerweise eine viel bessere Abdeckung (niedrigere Copays und Coinsurance), nachdem der Selbstbehalt erfüllt ist. Pläne mit hoher absetzbar.

Beitragsgrenzen

Die Grenzen für FSA -Beiträge werden vom Arbeitgeber festgelegt. Ab 2013 wird das Jahreslimit für Mitarbeiterbeiträge in Höhe von 2.500 US. Dieses Limit in Höhe von 2.500 US -Dollar gilt nicht für nicht elektive Beiträge des Arbeitgebers - manchmal als Flex -Credits bezeichnet. Die Grenze bleibt für 2015 unverändert.

Im Jahr 2015 beträgt die jährliche Beitragsgrenze für eine HSA 3.350 USD für die individuelle Deckung und 6.650 USD für Familien. Menschen über 55 Jahre und diejenigen, die im Kalenderjahr 55 Jahre alt werden, können einen zusätzlichen "Nachholer" -Beitrag von 1.000 US -Dollar leisten. Diese Grenzen gelten für den kombinierten Beitrag des Arbeitnehmers und des Arbeitgebers.

Kontobesitz und Portabilität

Ein FSA -Konto gehört dem Arbeitgeber. Ein HSA -Konto gehört dem Einzelnen. Das heißt. Unbenutzte Mittel in einer HSA sind jedoch weiterhin im Besitz des Einzelnen. Ausschüttungen aus einer HSA können steuerfrei gemacht werden, wenn sie für medizinische Ausgaben verwendet werden, während sie sich in einem hohen absetzbaren Plan angemeldet haben. In anderen Fällen können weiterhin Ausschüttungen von einer HSA erfolgen, unterliegen jedoch Einkommenssteuern und einer Strafe von 10%.

Zugang

Einige Arbeitgeber strukturieren ihre FSA, damit jederzeit auf den gesamten jährlichen Beitragsbetrag zugegriffen werden kann (e.G., im Januar), auch wenn es noch nicht alle bezahlt wurde. Jedes Geld in einer FSA, die bis Ende des Jahres nicht ausgegeben wurde. Wenn Sie das Unternehmen jedoch verlassen und mehr ausgegeben haben als bisher in diesem Jahr, müssen Sie es nicht zurückzahlen.

In HSAs können Sie nur auf Geld zugreifen, das bereits eingezahlt wurde, aber unbenutzte Fonds bleiben auf unbestimmte Zeit auf dem Konto.

Änderungen an Beiträgen

Beiträge zu FSAs können erst nach bestimmten Ereignissen wie Ehe, Scheidung und Geburt eines Kindes oder während einer offenen Einschreibungszeit geändert werden.

HSA -Beiträge können monatlich geändert werden.

Rollover von nicht verwendeten Mitteln

Mit einer HSA befinden sich die Mittel im Besitz des Angestellten und sie rollover i.e., Fonds, die 2015 beigetragen, aber nicht verwendet werden, können 2016 oder in einem Jahr in der Zukunft für medizinische Ausgaben verwendet werden.

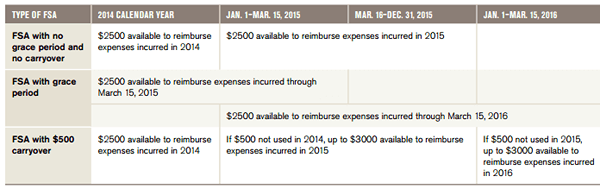

Die Regeln für FSAs sind etwas komplizierter. Ursprünglich waren FSAs "benutze es oder verlieren es es". Wenn die 2014 beigestellten Fonds im Jahr 2014 nicht verwendet werden, verlieren die Mitarbeiter den Zugang zu ihnen. Es gab jedoch eine Ausnahme. Die Arbeitgeber könnten sich im folgenden Jahr für eine zweieinhalbmonatige Gnade anbieten, um die Mittel zu verwenden. I.e., Sie haben bis März 2015, um Ihre FSA -Fonds 2014 zu verwenden. Ab 2014 hat die IRS seine Regeln geändert, um auch eine begrenzte Überrolloption zu ermöglichen. Arbeitgeber können ihren Mitarbeitern jetzt entweder die zweieinhalb Monate Zeit im folgenden Jahr zulassen Alle nicht verwendeten FSA -Mittel, oder die Option zum Überrollen bis zu 500 Dollar Aus dem Gleichgewicht des Vorjahres.

Rollover -Optionen für FSA -Pläne. Arbeitgeber können sich dafür entscheiden, keinen Rollover, einen begrenzten Rollover in Höhe von 500 US -Dollar für jeden Zeitpunkt des folgenden Jahres oder einen Anmut -Zeitraum bis zum 15. März des folgenden Jahres zur Nutzung anzubieten alle nicht verwendeten Mittel.[1]

Rollover -Optionen für FSA -Pläne. Arbeitgeber können sich dafür entscheiden, keinen Rollover, einen begrenzten Rollover in Höhe von 500 US -Dollar für jeden Zeitpunkt des folgenden Jahres oder einen Anmut -Zeitraum bis zum 15. März des folgenden Jahres zur Nutzung anzubieten alle nicht verwendeten Mittel.[1] Beachten Sie, dass dies eine Entscheidung ist, die der Plan aufnimmt. Die Mitarbeiter haben nicht die Möglichkeit, am Ende des Jahres das eine oder andere auszuwählen. Daher ist es ratsam, den Plan des Arbeitgebers zu verstehen, bevor Sie sich während der offenen Einschreibung für FSA -Beitragsbeträge auswählen.

Kosten abgedeckt

Es gibt erhebliche Überlappungen in der berechtigte Ausgaben für FSA- und HSA -Konten. Diese beinhalten:

- Ausgaben,

- Medizinische Versorgung wie Zahnspangen oder Erste -Hilfe -Versorgung

- Vision- und Zahnarztkosten für Sie oder Ihre steuerqualifizierten Angehörigen

- Vorbeugende Versorgung wie einjährige Physik, Impfungen, Wohl-Baby-Programme, Mammogramme, PAP-Tests und andere Krebsuntersuchungen sowie nicht-medizinische Ausgaben wie Zahnarzt, Kieferorthopädie und Vision.

Cobra & Medicare -Prämien sind qualifizierte Ausgaben für eine HSA, aber keine berechtigten Ausgaben für eine FSA. Ein weiterer Vorteil für HSAs besteht darin, dass Sie die HSA nutzen können, um qualifizierte Gesundheitskosten für steuerlich qualifizierte Ehepartner oder Angehörige zu bezahlen, auch wenn sie nicht in Ihren hohen absetzbaren Gesundheitsplan abgedeckt sind. Ein Nachteil ist jedoch, dass eine HSA nicht zur Deckung der Ausgaben für einen inländischen Partner verwendet werden kann, während eine FSA normalerweise ist (je nachdem, wie der Arbeitgeber ihn eingerichtet hat).

Bis 2012 waren rezeptfreie Medikamente und Kontrazeptiva qualifizierte Ausgaben im Rahmen der FSA. Es ist jedoch jetzt ein Rezept erforderlich.

Weitere Beispiele für Ausgaben, die nicht zur Erstattung berechtigt wären, sind Vitamine, Massagen und kosmetische Chirurgie.

Interesse

FSAs gewinnen kein Interesse, während HSAs dies tun.

Steuerliche Auswirkungen

FSA-Beiträge werden vor Steuern über Gehaltsabzüge geleistet. Dies bedeutet, dass der Beitrag zu einer FSA keine Einkommenssteuer unterliegt.

HSAs verdienen steuerfreie Zinsen und Beiträge sind steuerlich absetzbar. Qualifizierte Abhebungen sind ebenfalls unversteuert, aber nicht qualifizierte Abhebungen unterliegen einer Einkommenssteuer und einer Strafe von 10%.

Es ist zu beachten, dass sowohl FSA- als auch HSA -Beiträge nur die Einkommenssteuer vermeiden; Sie unterliegen immer noch Sozialversicherungs- und Medicare -Steuern.

Wie man wählt

Eine Person kann nicht sowohl eine FSA als auch eine HSA verwenden. Diejenigen, die Medicare erhalten oder keinen hohen absetzbaren Gesundheitsplan haben, können nicht zu einer HSA beitragen, sondern können zu einer FSA beitragen. Sie können jedoch nur eine FSA eröffnen, wenn sie von Ihrem Arbeitgeber angeboten wird. Diejenigen, die jung und ledig sind. Diejenigen, die im Laufe des Jahres ziemlich konsequente medizinische Kosten haben oder möglicherweise Anfang des Jahres Geld aus dem System verwenden müssen, können FSAs bevorzugen.