Differenz zwischen Wertaktien und Wachstumsaktien

- 1284

- 307

- Fr. Fine Zschunke

Die Anleger werden aus einem dieser beiden Gründe zum Kauf von Aktien getrieben. Er glaubt, dass der Aktienkurs erheblich steigen wird, damit sie mit Gewinn verkaufen können. Zwei sie sind mehr daran interessiert, gezahlte Dividenden zu sammeln. Was auch immer der Grund sein mag, es ist wichtig zu beachten, dass es mehr als eine Möglichkeit gibt, an den Aktienmärkten Gewinne zu erzielen.

Noch wichtiger ist es, die potenziellen Risiken und die Ansätze zu verstehen, um Investitionsentscheidungen zu treffen. In diesem kurzen informativen Blog werden wir Wachstums- und Wertaktien diskutieren. Achten Sie darauf, dass Sie diese Informationen benötigen, um Ihr Portfolio effizient zu erstellen.

Was sind Wertaktien?

Aktieninvestoren betrachten diese Aktien als Schnäppchen. Sie werden oft als die Aktien beschrieben, die den Marktkräften zum Opfer gefallen sind und unterbewertet sind. Der Investor kommt zum Kauf, bevor der Preis steigt. Sie werden anhand bestimmter Maßnahmen und Eigenschaften identifiziert. Hier sind die verwendeten Kriterien:

- Kurs-Gewinn-Verhältnis. Die Preisgewinnquote sollte unter die unteren 10% der Liste der Unternehmen innerhalb der Branche fallen.

- Preisgewinnwachstumsquote. Dies wird durch berechnet durch. Der Betrag sollte> 1 sein, was angibt, dass der Preis unterbewertet ist.

- Aktienschuldenquote. Das Eigenkapital sollte doppelt so hoch wie die Schuldenbetrag sein

- Aktuelle Vermögenswerte vs. Aktuelle Verbindlichkeiten. Die Vermögenswerte sollten die aktuellen Verbindlichkeiten doppelt so.

- Aktienkurs. Der Preis pro Aktie sollte im konkreten Buchwert oder niedriger sein.

Was sind Wachstumsaktien?

Wachstumsaktien werden durch ihre gemeinsamen Merkmale identifiziert. Bestimmte Indikatoren werden verwendet, um zwischen Wachstumsaktien und Wertaktien zu unterscheiden. Die folgenden Kriterien werden verwendet, um sie zu klassifizieren:

- Historische und projizierte Wachstumsrate. Die historischen Daten kleiner Unternehmen sollten in den letzten fünf Jahren eine durchschnittliche Wachstumsrate von 10% angeben. Für größere Unternehmen ist eine Wachstumsrate von 5 bis 7% die Kriterien, die für die Aktie verwendet werden, um unter diese Kategorie zu fallen. Die Rate ist für größere Unternehmen niedriger, da sie nicht im gleichen Tempo wie kleinere wachsen können.

- Rendite des Eigenkapitals. Das zweite verwendete Kriterium ist die Rendite der Rendite. Ein Vergleich der Rendite des Unternehmens mit anderen Konkurrenten in den letzten fünf Jahren ist durchgeführt. Das Betreffunternehmen sollte innerhalb der durchschnittlichen Rendite der Branche liegen, wenn es nicht übertroffen wird.

- Gewinn je Aktie. Das Unternehmen sollte den Umsatz in das Ergebnis übersetzen. Die Gewinnmargen vor Steuern sollten den Branchendurchschnitt innerhalb der letzten fünf Jahre übertreffen. Ein weiterer Faktor, der hier berücksichtigt werden muss, ist, dass das Management die Kosten kontrolliert.

- Projizierter Aktienkurs. Was ist die zukünftige Schätzung des Aktienkurs?? Kann es innerhalb von fünf Jahren verdoppelt werden? Die Marktposition eines Unternehmens und die geschätzte zukünftige Position unterstützen Analysten bei der Feststellung, ob eine Aktie ein Wachstum oder Wert in der Natur ist.

Die meisten Wachstumsunternehmen sind in der Technologie-, alternativen Energie- oder Biotechnologie -Branche zu finden. Es sind fast immer Unternehmen, die neu sind und innovative Produkte anbieten, die die Branche erwarten sollen.

Die oben genannten Kriterien bilden den Benchmark, um die Art einer Aktie zu testen. In bestimmten Fällen kann die Aktie jedoch nicht alle oben genannten Anforderungen erfüllen, die sie nicht vollständig aus der Kategorie ausschließen sollten. Ein Unternehmen kann die fünfjährigen Prognosen von Aktien innerhalb der Wachstumskategorie nicht besitzen. Wenn es jedoch einen erheblichen Marktanteil innerhalb einer schnell wachsenden Branche hält, gehört es wahrscheinlich hierher.

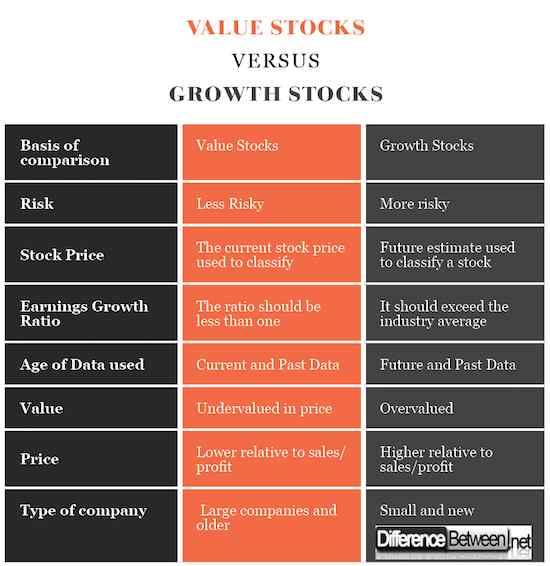

Unterschiede zwischen Wachstumsbestand und Wertbestand

Risiko, die am Wachstumsstock im Vergleich zu Wertaktien beteiligt sind

Wachstumsaktien sind viel riskanter als Wertaktien. Dies liegt daran, dass sie schnell wachsende Aktien sind hauptsächlich in neuen Unternehmen.

Projizierter Aktienkurs für Wachstumsstock und Wertaktien

Bei Wachstumsaktien wird eine zukünftige Schätzung ermittelt, um die Aktie zu klassifizieren. Der Preis sollte auf sehr hoch geschätzt werden und sollte sich in den nächsten fünf Jahren mindestens verdoppeln. In Value -Aktien wird der aktuelle Aktienkurs verwendet, um die Aktie zu klassifizieren. Es sollte niedriger sein als der Buchwert.

Kurs -zu -Gewinnwachstums -Verhältnis für Wachstumsaktien und Wertaktien

In den Wachstumsaktien sollte das Kurs -zu -Gewinn -Verhältnis den Branchendurchschnitt nur übertreffen. In Wertaktien sollte das Verhältnis weniger als eins sein, was darauf hinweist, dass die Aktie unterbewertet ist.

Zeitalter der Daten, die bei Wachstums- und Wertaktien verwendet werden

In den Wachstumsaktien werden die zukünftigen Schätzungen mehr verwendet, um die Aktien zu klassifizieren. In den Wachstumsständen werden Daten der aktuellen Situation verwendet.

Wert von Wachstumsstock und Wertaktien

Die Wertaktien werden im Preis unterbewertet, während die Wachstumsaktien mit einer schnellen Wachstumsrate überbewertet werden.

Preis für Wachstumsstock und Wertaktien

Der Preis für Wachstumsstände ist höher als der von Wertaktien im Vergleich zu Umsatzbetrag oder Gewinn.

Art des Unternehmens

Die meisten Unternehmen mit Wachstum und neuer und kleinerer Größe. Wertaktien stammen hauptsächlich von größeren Unternehmen, die seit einigen Jahren existieren.

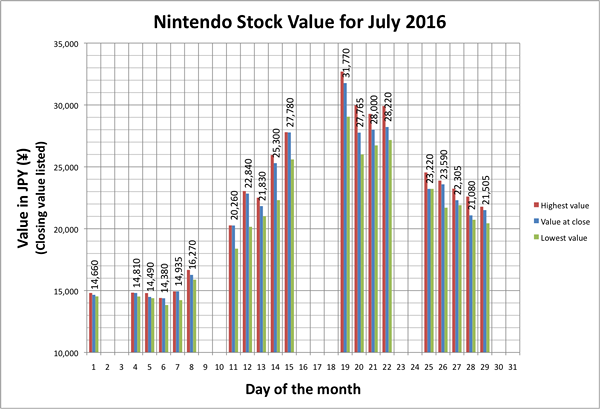

Wert vs. Wachstumsaktien: Vergleichstabelle)

Zusammenfassung des Wachstumsbestandes und der Wertaktien

Wert- und Wachstumsaktien sind beide Möglichkeiten zur Klassifizierung von Aktientypen, sie sind jedoch nicht die einzigen Mittel zu.

Sowohl Wachstumsaktien als auch Wertaktien erstellen ein gut diversifiziertes Portfolio.

Beide Aktien haben ein Risiko in ihnen, was sich aufgrund der Branche und der wirtschaftlichen Faktoren unterscheidet. Die Wachstumsaktien reagieren weniger empfindlich gegenüber wirtschaftlichen Bedingungen.

Das potenzielle Einkommen aus der Wachstumsrate ist viel höher als der Wert, ebenso wie das Potenzial des Verlustes.