Differenz zwischen direkter und indirekter Steuer

- 2428

- 502

- Justus Dengler

Steuern, die direkt für das Einkommen oder Vermögen einer Person erhoben werden, wird aufgerufen Direkte Steuer. Im Gegenteil ein indirekte Steuer ist eine Steuer, die zum Preis von Waren und Dienstleistungen hinzugefügt wird.

Steuern, die direkt für das Einkommen oder Vermögen einer Person erhoben werden, wird aufgerufen Direkte Steuer. Im Gegenteil ein indirekte Steuer ist eine Steuer, die zum Preis von Waren und Dienstleistungen hinzugefügt wird.

Was ist eine Steuer?

Steuer ist eine finanzielle Verpflichtung, die an die Regierung für die Lebenshaltungskosten in einer Gesellschaft zu zahlen ist. Es handelt sich um eine Gebühr, die von der Regierung des jeweiligen Landes oder Territoriums über Einkommen, Aktivitäten, Waren und Dienstleistungen erhoben wird. Es wird weitgehend in direkte Steuer und indirekte Steuer eingeteilt.

Warum Steuer auferlegt wird?

Der Hauptgrund für die Erkrankung von Steuern ist, dass sie die Hauptquelle für staatliche Einnahmen sind. Die von der Regierung gesammelte Einnahmen werden zur Erbringung öffentlicher Versorgungsdienste wie Verteidigung, Bildung, Infrastruktureinrichtungen, Gesundheitsversorgung usw. genutzt. Also können wir das sagen Die Regierung steuert Steuern, um das sozioökonomische Ziel zu erfüllen.

In diesem Beitrag werden wir über die Differenz zwischen Direktsteuer und indirekter Steuer sprechen.

Inhalt: Direktsteuer gegen indirekte Steuer

- Vergleichstabelle

- Definition

- Schlüsselunterschiede

- Video

- Steuern, die von verschiedenen Behörden erhoben werden

- Typen

- Vorteile und Nachteile

- Abschluss

Vergleichstabelle

| Vergleichsgrundlage | Direkte Steuer | Indirekte Steuer |

|---|---|---|

| Bedeutung | Die direkte Steuer bezieht. | Die indirekte Steuer ist, wenn der Steuerzahler nur die Hände ist, die die Steuer der Behörde auferlegen, während die Steuerbelastung auf den endgültigen Verbraucher fällt. |

| Regiert durch | Central Board of Direct Steuern (CBDT) | Central Board of Indirect Steuern und Zoll (CBIC) |

| Wer zahlt die Steuer? | Einzelpersonen, HUF und Unternehmen | Endverbraucher |

| Natur | Progressiv | Regressiv |

| Inzidenz und Auswirkungen | Es fällt auf die gleiche Person. | Es fällt auf verschiedene Personen. |

| Haftung | Eine Person, für die die Steuer erhoben wird, haftet für ihre Zahlung. | Die Person, die die Leistungen erhält, haftet für ihre Zahlung und nicht für die Person, für die sie verhängt wird. |

| Ausweichen | Steuerhinterziehung ist möglich. | Steuerhinterziehung ist kaum möglich, da sie im Preis der Waren und Dienstleistungen enthalten ist. |

| Inflation | Direkte Steuer hilft bei der Reduzierung der Inflation. | Indirekte Steuern fördern die Inflation. |

| Auferlegung und Sammlung | Auferlegt und von den Assessa gesammelt, ich.e. Individuum, HUF (hindues ungeteilte Familie), Unternehmen, fester usw. | Von Verbrauchern von Waren und Dienstleistungen auferlegt und gesammelt, aber vom Gutachter bezahlt und eingezahlt. |

| Last | Kann nicht zu einer anderen Person verlagert werden. | Kann zu einer anderen Person verlagert werden. |

| Steuerpflichtiges Ereignis | Wenn das Einkommen oder der Vermögen des Gutachters die maximale Grenze erreicht. | Kauf, Verkauf oder Herstellung von Waren und Bereitstellung von Dienstleistungen. |

| Steuernerhebung | Schwierig | Einfach |

Definition der direkten Steuer

Direkte Steuer ist diese Art von Steuer, deren Fluss direkt vom Steuerzahler zur Regierung ist. Wenn die Steuernhaftung auf dieselbe Person fällt, die die Zahlung davon leisten muss, soll die Steuer direkt sein. Das heißt, die Person, für die Steuer erhoben wird, trägt auch die Last davon im Falle einer direkten Steuer. Somit können solche Steuern nicht auf eine andere Person verschoben werden.

- Direkte Steuern sind die Hauptquelle für staatliche Einnahmen.

- Es ist fortschrittlich in der Natur i.e. Es nimmt mit einer Erhöhung des Einkommens oder des Vermögens zu und umgekehrt.

- Es arbeitet mit dem Begriff der Zahlungsfähigkeit.

Was bedeutet, dass es gemäß der zahlenden Kapazität einer Person erhebt. Und so zahlen diejenigen, die mehr verdienen, mehr. Auf diese Weise ist die Steuerpflicht für die Reichen im Vergleich zu den Armen stärker.

Lesen Sie auch: Unterschied zwischen ITR-1 und ITR-4S

Definition der indirekten Steuer

Indirekte Steuer ist eine, deren Fluss nicht direkt ist, ich.e. impliziert, wie es durch andere fließt. Wenn der Steuerzahler die Hände ist, die die Steuer an die Behörden zurücklegen, und in jeder Phase wechselt die Inzidenz immer wieder, bis er den ultimativen Verbraucher erreicht, der tatsächlich seine Belastung trägt, als indirekte Steuer bezeichnet.

Hier sollte man beachten, dass indirekte Steuern vom Gutachter nicht direkt an die Regierung gezahlt werden, sondern für Waren und Dienstleistungen, die von den Vermittlern im Namen der Regierung erhoben und dann von ihnen deponiert werden.

Diese Steuern werden zum Preis von Waren und Dienstleistungen erhoben, wenn sie produziert und verkauft werden. Es sind also die Verbraucher, die das Produkt konsumieren und die Inzidenz am Ende tragen, aber die unmittelbare Haftung für die Zahlung von Steuer fällt auf den Vermittler, i.e. Hersteller oder Einzelhändler.

Wie es ist nicht basierend auf dem Prinzip der Zahlungsfähigkeit, Es ist eine regressive Natur, da die Steuernlast von jeder Klasse von Menschen gleichermaßen getragen wird.

Wissen Sie?

Bisher gibt es verschiedene indirekte Steuern, die in Indien wie Verbrauchsteuer, Zollabgabe, Servicesteuer, Umsatzsteuer, Unterhaltungssteuer, Kaufsteuer, Luxussteuer usw. erhoben wurden. Mit der Entstehung der Güter- und Dienstleistungssteuer (GST) wurden jedoch viele indirekte Steuern in einen zusammengefasst. Und nur nach der Einführung von GST wird nur die Zollpflicht fortgesetzt, weiterhin zu erheben.

Stadien der Einführung indirekter Steuern

- Stufe 1 - Abgabe: Diejenigen, die für Steuern haften, werden identifiziert und geladen.

- Stufe 2 - Bewertung: Verfahren zur Ermittlung der indirekten Steuerschuld angenommen.

- Stufe 3 - Sammlung: Vom Assessee vom Revenue Department erhobene Steuer.

Lesen Sie auch: Differenz zwischen progressiver Steuern und regressiver Steuer

Schlüsselunterschiede zwischen direkter und indirekter Steuer

Ab sofort haben wir die Grundlagen der beiden Steuern Arten erörtert, jetzt werden wir die Differenz zwischen direkter Steuern und indirekter Steuer verstehen:

- Direkte Steuer bezieht sich auf die Steuer, die von der Person, für die sie verhängt wird, direkt an die Regierung gezahlt wird. Andererseits ist die indirekte Steuer eine Steuerform, die vom Steuerzahler an die Regierung gezahlt wird, aber der Steuerbetrag wird von einer anderen Person zurückgefordert, die die Leistungen erhält, ich.e. der Endverbraucher.

- Der Central Board of Direct Taxes (CBDT), der im Rahmen des Finanzministeriums funktioniert, ist die Behörde, die direkte Steuern in Indien verwaltet. Umgekehrt ist das Central Board of Indirect Steuern and Customs (CBIC) die Behörde, die für die Verwaltung indirekter Steuern verantwortlich ist.

- Während der Assessee direkte Steuer erhoben wird, zu dem auch Einzelpersonen, HUF, Firma, AOP, BOI usw. gehören können. Die indirekte Steuer wird vom endgültigen Verbraucher bezahlt.

- Direktsteuer ist progressiv, da sie auf der Wahrnehmung der Zahlungsfähigkeit beruht. Die Steuer wird also mehr den Reichen und weniger den Armen auferlegt. Im Gegensatz dazu ist indirekte Steuer regressiv, da jede Person gleichermaßen zur Zahlung von Steuern beiträgt.

- Die direkte Steuer ist eine, bei der die Inzidenz und die Auswirkungen der Steuer auf die gleiche Person fallen, während indirekte Steuer eine Steuer ist, bei der die Inzidenz und die Auswirkungen der Steuer auf verschiedene Personen fallen. Hier bezieht sich die Inzidenz auf die Haftung für die Zahlung von Steuern, und Auswirkungen bedeuten die tatsächliche Zahlung von Steuer.

- Im Falle einer direkten Steuer ist es der Steuerzahler, der seine Belastung trägt, ich.e. Es kann nicht auf eine andere Person verschoben oder von einer anderen Person geborgen werden. Umgekehrt kann in indirekten Steuern die Steuerbelastung auf eine andere Person verlagert werden.

- Direkte Steuern sind, wenn der Gutachter, für den die Steuer verhängt wird, für seine Zahlung haftet. Im Gegensatz dazu haftet indirekte Steuern, wenn die Person, die die Leistungen erhält.

- Steuerhinterziehung ist die Praxis, die Zahlung von Steuern absichtlich zu vermeiden und gleichzeitig auf rechtswidrige Mittel zurückzuführen. Bei direkten Steuern ist Steuerhinterziehung möglich, während im Falle indirekter Steuern Steuerhinterziehung nicht möglich ist.

- Während direkte Steuern bei der Kontrolle der Inflation helfen, indem überschüssige Liquidität vom Markt absorbiert werden, führen indirekte Steuern zu einer Inflation oder Deflation,.

- Direkte Steuern werden von Assessees erhoben und gesammelt, einschließlich Einzelpersonen, HUF, Unternehmen usw. während indirekte Steuern von Verbrauchern von Waren und Dienstleistungen auferlegt und gesammelt werden, aber vom Gutachter an die Regierung bezahlt und eingezahlt werden.

- Direkte Steuer wird für Einzelpersonen, HUF und Geschäftsunternehmen erhoben, und die Belastung kann nicht auf andere verlagert werden. Im Gegensatz dazu wird die indirekte Steuer für Rohstoffe und Dienstleistungen erhoben, und ihre Belastung kann auf andere verlagert werden.

- Das steuerpflichtige Ereignis im Falle einer direkten Steuer, wenn das Einkommen des Gutachters die nach dem Gesetz festgelegte Höchstgrenze erreicht, wird der überschrittene Betrag steuerpflichtig. Im.

- Wenn wir über Verwaltungskosten sprechen, sind die Verwaltungskosten der direkten Steuer im Vergleich zu indirekten Steuern höher.

Video: Direkt gegen indirekte Steuer

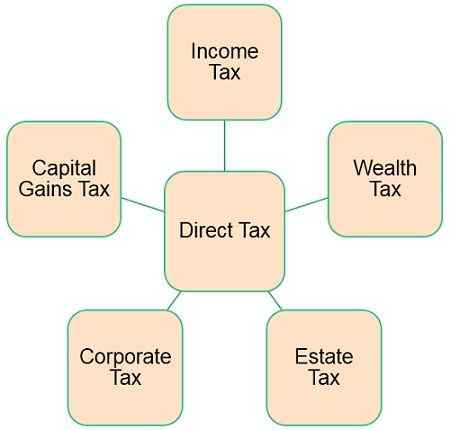

Arten der direkten Steuer

Die verschiedenen Arten von direkten Steuern sind:

Einkommenssteuer:

Die Steuer der Einnahmen, die ein Assessee erzielt hat, wird als Einkommensteuer bezeichnet. Der Steuersatz hängt vom Alter und dem Gesamtverdiener im Vorjahr ab. Zu diesem Zweck führte die Regierung unterschiedliche Steuerplatten ein und kann auf der Grundlage dieser Platten die Höhe der Steuer berechnen, die sie im Bewertungsjahr zahlen muss. Dazu muss der Gutachter für das betreffende Jahr die Einkommensteuererklärung (ITR) einreichen.

Lesen Sie auch: Unterschied zwischen Vorjahr und Bewertungsjahr

Vermögenssteuer:

Steuer auf das Vermögen des Gutachters, bestimmt von der Immobilie, die er/sie besitzt. Die Steuer wird jährlich bezahlt, unabhängig davon.

Nachlasssteuer:

Ansonsten muss die Steuer der Erbschaftssteuer auf dem Nachlass oder Geld gezahlt werden, das eine Person nach seinem Tod für ihre Familie verlassen hat.

Körperschaftssteuer:

Inländische Unternehmen und ausländische Unternehmen (die in Indien Einkommen erzielen) müssen die Körperschaftsteuer zahlen. Darüber hinaus umfasst es die Wertpapiertransaktionssteuer (STT), die Dividendenverteilungssteuer (DDT), die Randleistungssteuer, die minimale alternative Steuer (MAT) usw.

Kapitalertragssteuer:

Steuern, die für die Einnahmen zum Verkauf von Kapitalvermögen und -investitionen erzielt werden sollen. Auf der Grundlage der Haltedauer ist es in ein langfristiger und kurzfristiger Kapitalgewinn unterteilt.

Lesen Sie auch: Unterschied zwischen kurzfristiger und langfristiger Kapitalgewinn

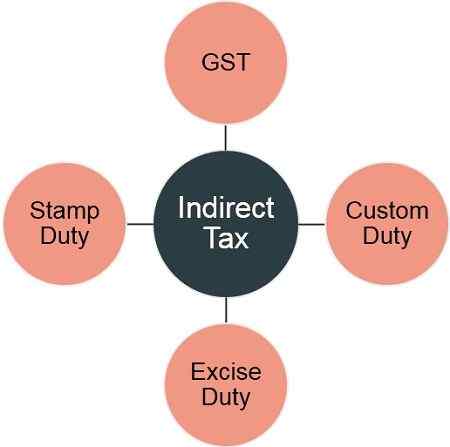

Arten von indirekter Steuer

Es gibt verschiedene Arten von indirekten Steuern, die im Folgenden diskutiert werden:

Güter- und Dienstleistungssteuer (GST):

Wie der Name schon sagt, ist GST eine einzige Steuer, die der Lieferung von Waren und Dienstleistungen erhoben wird. Darüber hinaus werden nach dem GST -Regimewaren und Dienstleistungen gleichermaßen behandelt, um Steuern zu erheben. Ziel ist es, verschiedene indirekte Steuern zu subsumieren, die von Zentral- und Landesregierungen auferlegt werden.

Lesen Sie auch: Unterschied zwischen Mehrwertsteuer und Servicesteuer

Zoll:

Die Zollabgabe wird den Importen und Exporten von Waren zu einem bestimmten Satz erhoben. Es wird mit dem Ziel erhoben, den illegalen Import und den Export von Waren zu reduzieren.

Verbrauchsteuer:

Die Regierung, die von der Regierung zur Herstellung bestimmter Gegenstände angeklagt wird, wird als Verbrauchsteuer bezeichnet. Die Haftung für die Zahlung einer solchen Verpflichtung liegt beim Hersteller der Waren, der dann vom Endverbraucher zurückgewonnen wird.

Stempelsteuer:

Pflicht, die für die Übertragung von unbeweglichen Eigentum innerhalb des Staates zu zahlen ist, heißt Stempelsteuer. Die Pflicht wird von der Regierung angeklagt, in deren Zuständigkeit das Eigentum liegt.

Lesen Sie auch: Unterschied zwischen Steuer und Pflicht

Steuern, die von verschiedenen Behörden in Indien erhoben werden

| Behörde | Direkte Steuer | Indirekte Steuer |

|---|---|---|

| Zentral- oder Gewerkschaftsregierung | Einkommenssteuer (ohne landwirtschaftliche Einnahmen) | Zentralgüter- und Dienstleistungssteuer (CGST) |

| Zentrale Umsatzsteuer | ||

| Verbrauchsteuer für Erdölprodukte | ||

| Zoll | ||

| Landesregierung oder Gewerkschaftsgebiet | Steuer auf landwirtschaftliche Einnahmen | Staatliche Steuer- und Dienstleistungssteuer (SGST)/Gewerkschaft Territory Goods and Services Tax (UTGST) |

| Berufssteuer | Verbrauchsteuer auf Alkohol | |

| Gemeinde | Kommunalsteuer auf Eigentum, Wassersteuer usw | Eintrittssteuer |

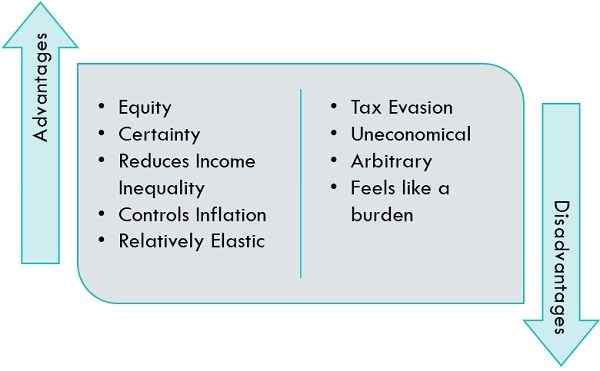

Vor- und Nachteile der direkten Steuer

Vorteile

- Eigenkapital: Direkte Steuern basieren auf dem Prinzip der Zahlungsfähigkeit und fördert daher das Eigenkapital des Opfers auf der Grundlage des Einkommensvolumens, den eine Person im Geschäftsjahr erzielt hat. Daher steigert der Steuererhöhung mit einer Erhöhung des Einkommensniveaus.

- Sicherheit: Als Steuer wird die Platte jedes Jahr während des Budgets bestimmt. Es bringt dem Gutachter das Bewusstsein für die zu zahlende Steuern, die Zahlungszeit, die Zahlungszeit, die Zahlungsweise, die Strafe für die Nichtzahlung usw. ein.

- Reduziert die Einkommensungleichheit: Da die Steuer von Natur aus progressiv ist, wird die Steuer mehr von den Reichen und weniger von den armen Menschen erhoben, was dazu neigt, die Einkommensungleichheit zu verringern.

- Kontrolliert die Inflation: Direkte Steuern dienen als Instrument zur Eindämmung der Inflation, durch Absorption von überschüssigem Geld im Umlauf, Erhöhung des Steuersatzes, der Einführung neuer Steuern usw.

- Relativ elastisch: Direkte Steuern erhöhen sich mit der Erhöhung des Einkommens und des Vermögens, was es relativ elastisch macht.

Nachteile

- Steuerhinterziehung: Direktsteuer ist eine Pauschalzahlung, die vom Assessee an die Regierung geleistet wurde. Daher versucht der Steuerzahler, Steuern auszuweichen.

- Unwirtschaftlich: Ein großer Betrag wird für die Erhebung von direkten Steuern ausgegeben, da eine große Belegschaft für seine Sammlung und Verwaltung erforderlich ist.

- Willkürlich: Aufgrund des Fehlens eines wissenschaftlichen Prinzips oder einer logischen Logik bei der Bestimmung des Grads der Steuern sind diese Steuern von Natur aus willkürlich.

- Fühlt sich wie eine Last an: Da ein großer Betrag im Zusammenhang mit Steuern von den Gutachtern bezahlt werden muss, behandeln sie es als Belastung. Auch der Dokumentationsprozess selbst ist sehr lang und verbraucht Zeit.

Lesen Sie auch: Differenz zwischen Steuervermeidung und Steuerhinterziehung

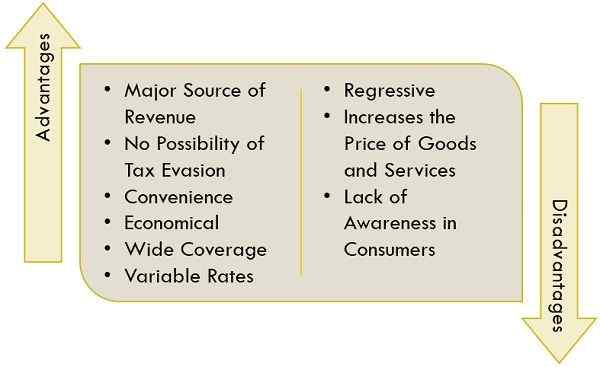

Vor- und Nachteile der indirekten Steuer

Vorteile

- Haupteinnahmequelle: Wenn indirekte Steuern auf den Preis von Waren und Dienstleistungen erhoben werden, zu denen sowohl Notwendigkeiten als auch Luxus gehören, werden von einer großen Gruppe von Menschen im ganzen Land konsumiert. Sie tragen also zur Erzeugung von Einnahmen bei.

- Keine Möglichkeit der Steuerhinterziehung: Da die Steuer zum Preis der Waren und Dienstleistungen hinzugefügt wird, ist Steuerhinterziehung nicht möglich.

- Bequemlichkeit: Da die Steuern im Preis der Ware und in der Regel von geringem Betrag verborgen sind, wird es für die Menschen leicht, Steuern zu zahlen, da die Belastung nicht zu spüren ist.

- Wirtschaftlich: Aufgrund des einfachen und vereinfachten Verfahrens der Erhebung dieser Steuern sind die Kosten für die Erhebung und die Kosten für die Verwaltung recht niedrig.

- Breite Abdeckung: Fast alle Waren und Dienstleistungen werden unter das indirekte Steuerregime gedeckt. Darüber hinaus tragen alle Personen im ganzen Land gleichermaßen zur Zahlung dieser Steuern bei. Daher tragen beide Haves und haben keine Nichts zur Entwicklung des Landes bei.

- Variable Preise: Der Steuersatz für schädliche Produkte ist im Vergleich zu den anderen Waren, die für das Leben notwendig sind.

Nachteile

- Regressiv: Da es keine Unterscheidung zwischen Reichen und Armen gibt, liegt die Last der Steuer auf jede Kategorie gleichermaßen, was sie zu einer regressiven Steuer macht, die das Prinzip der Zahlungsfähigkeit vermeidet.

- Erhöht den Preis für Waren und Dienstleistungen: Da die Steuermenge im Preis von Waren und Dienstleistungen enthalten ist, macht sie sie teuer.

- Mangel an Bewusstsein bei den Verbrauchern: Da der Preis für die Ware die Steuerbetrag umfasst, sind sich viele Verbraucher nicht der Tatsache bewusst, dass sie Steuern zahlen. Daher ist es einfacher, aus der Öffentlichkeit aus zu extrahieren.

Lesen Sie auch: Differenz zwischen Steuergutschrift und Steuerabzug

Abschluss

Die Steuerseinführung ist wichtig für das kollektive Wohl der Gesellschaft und ein Mittel für die wirtschaftliche Entwicklung. Ein gutes Steuersystem besitzt die folgenden Eigenschaften - Eigenkapital, Sicherheit, Bequemlichkeit, Umverteilung, Flexibilität, Förderung von Investitionen usw.

- « Unterschied zwischen Angel -Investor und Risikokapitalgebern

- Unterschied zwischen Kostenzentrum und Kosteneinheit »